Teraz zdolność kredytowa będzie rosła

Początek października przyniósł zaskakującą decyzję o obcięciu stóp procentowych przez RPP, aż o 0,5 punktu procentowego. Analitycy spodziewali się obniżki o 0,25 p.p., jednak WIBOR spadał już od początku sierpnia, co pozwalało przypuszczać, że rynek spodziewa się większej korekty. BGK opublikował również nowe wskaźniki, które będą obowiązywać w tym kwartale w programie „Mieszkanie dla Młodych.”

Średnie wartości wskaźnika przeliczeniowego kosztu odtworzenia metra kwadratowego powierzchni użytkowej wzrosły w większości lokalizacji. Oznacza to, że w ostatnim kwartale 2014 roku na dopłaty w programie „Mieszkanie dla Młodych” będą się kwalifikować droższe nieruchomości, oraz że będzie można uzyskać wyższe dopłaty.

Największy wzrost, w przypadku miast, będących siedzibą wojewody bądź sejmiku województwa, notujemy w Warszawie. Wartość wskaźnika została zwiększona z 5 569 złotych do 5 984 złotych (wzrost o 7,5%). Osoby kwalifikujące się na 10-cio procentową dopłatę, otrzymają prawie 30 tysięcy złotych, a prawie 45 tysięcy dostaną beneficjenci programu korzystający z 15-sto procentowego wsparcia. W przypadku miast sąsiadujących z miastami wojewódzkimi, limity najbardziej wzrosły w gminach sąsiadujących z Lublinem. Wskaźnik wzrósł o 11,7% z 3 391 złotych do 3 787 złotych. Podobnie w przypadku pozostałych gmin – z największym wzrostem mamy do czynienia w województwie lubelskim. Od pierwszego października wskaźnik wzrósł z 2 900 złotych do 3 522 złotych. W kilku lokalizacjach wskaźnik niestety spadł. Największa korekta miała miejsce w województwie opolskim i w samym Opolu.

Metr drożeje o 46 złotych

Maksymalna cena metra kwadratowego nieruchomości, to wartość publikowanego przez BGK wskaźnika, pomnożona przez współczynnik 1,1. Należy przy tym zwrócić uwagę, że tylko w przypadku 6 lokalizacji, cena metra wzrosła o więcej niż 200 złotych. Jeśli policzymy średnią, tylko z tych lokalizacji, gdzie limity zostały zwiększone, to wyniesie ona około 131 złotych, natomiast przyjmując średnią z całego kraju, to różnica wyniesie zaledwie 46 złotych.

RPP zaskoczyła

Początek października, to również decyzja w sprawie stóp procentowych. Rada Polityki Pieniężnej zaskoczyła ekonomistów i zdecydowała się na większe niż się spodziewano cięcia. Główna stopa procentowa została obniżona o 0,5 punktu procentowego do poziomu 2 procent. WIBOR 3M będący stawką bazową oprocentowania większości kredytów hipotecznych zaczął jednak spadać już od drugiego tygodnia sierpnia. Dzięki temu możemy już obserwować pierwsze spadki oprocentowania kredytów, banki jednak aktualizują stawki bazowe z opóźnieniem, przez co większych korekt możemy się spodziewać w najbliższych miesiącach. Niższe oprocentowanie decyduje o niższej racie kredytu, a zarazem zwiększa zdolność kredytową.

Michał Krajkowski – główny analityk, Dom Kredytowy Notus

Jednym z czynników decydujących o zdolności kredytowej jest oprocentowanie kredytu, które zależy między innymi od poziomu Wiboru. W wrześniu stopa ta spadła o 0,3 p.p., notując na koniec miesiąca poziom 2,28% Główną przyczyną tej zmiany było oczekiwane obniżenie stóp procentowych przez Radę Polityki Pieniężnej, co znalazło potwierdzenie na październikowym posiedzeniu. Zaskakująco duża obniżka i przewidywania przyszłego poziomu stóp procentowych, spowodowały dalsze spadki Wiboru 3 miesięcznego, co będzie skutkowało kolejnym wzrostem zdolności kredytowej w następnych miesiącach.

Zdolność kredytowa rodziny

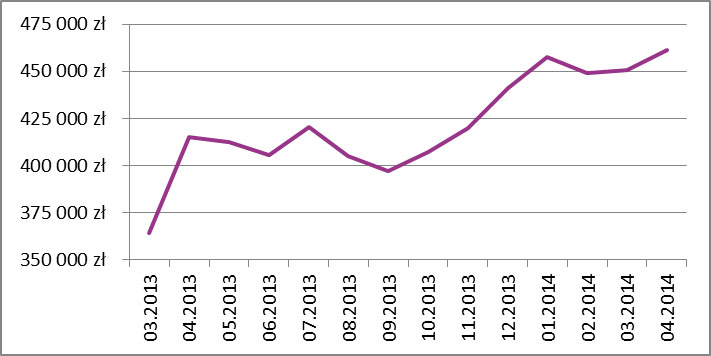

Zdolność kredytowa zarówno w przypadku rodziny, jak i singla rośnie trzeci miesiąc z rzędu. Przy utrzymaniu marż na niezmiennym poziomie i niższym o prawie 72 złote wynagrodzeniu poszczególnych kredytobiorców, za wzrost zdolności we wrześniu odpowiada przede wszystkim niższe oprocentowanie kredytów. Ze względu na październikowe cięcie stóp procentowych i dalsze, silne spadki WIBORu w kolejnych miesiącach możemy się spodziewać dalszych wzrostów zdolności.

Średnia zdolność kredytowa rodziny wynosiła we wrześniu 453 432 złotych i była o 0,9% wyższa niż miesiąc wcześniej. Najwyższą zdolność modelowi kredytobiorcy mieli w Banku Pekao, gdzie mogli otrzymać kredyt w wysokości 494 tys. złotych. Dwa tysiące mniej otrzymaliby w Banku BGŻ, a 474 tys. złotych w Banku Millennium.

Marża banku wzrosła zaledwie o 0,01punkt procentowego w relacji miesiąc do miesiąca, co daje wzrost o 0,13 punktu procentowego w ciągu ostatnich 12 miesięcy.

Zdolność kredytowa rodziny

Opracowanie własne DK Notus i MarketMoney.pl

Konrad Pluciński – ekspert MarketMoney.pl

Banki przy kalkulacji zdolności kredytowej oprócz aktualnych zobowiązań wnioskodawców przyjmują również ratę przyszłego kredytu. Im będzie ona niższa, tym wyższą kwotę kredytu będą mogli otrzymać. Obniżki stóp procentowych działają więc na korzyść kredytobiorców na co najmniej dwa sposoby – poprawiają zdolność kredytową i obniżają łączny koszt kredytu.

W przypadku kredytu na 300 tys. złotych na 30 lat z marżą 1,8% obniżka oprocentowania o 0,5 punkty procentowego sprawi, że na każdej racie zaoszczędzimy około 90 złotych. W skali całego kredytu daje to kwotę na poziomie ponad 31 tys. złotych (przy założeniu, że przez cały okres oprocentowanie nie ulegnie zmianie).

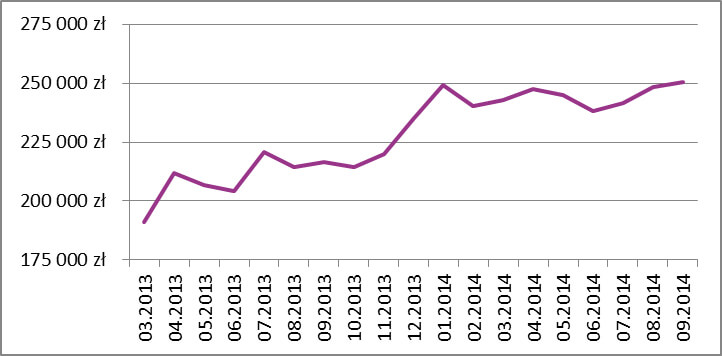

Zdolność kredytowa singla

Singiel mógł we wrześniu otrzymać średnio 250 587 złotych kredytu, co podobnie jak w przypadku rodziny, daje wzrost o 0,9%. O najwyższą kwotę pożyczki mógł wnioskować w Banku Pekao. Otrzymałby tam 286 tys. złotych. W mBanku mógł dostać 279 tys. złotych, a 276 tys. złotych w Banku BGŻ.

Marża w ciągu ostatniego miesiąca nie zmieniła się, w okresie ostatniego roku wzrosła o 0,09%.

Zdolność kredytowa singla

Opracowanie własne DK Notus i MarketMoney.pl